実は約半分が「頭金ゼロ」

フラット35を2016年度に利用した人の頭金の状況が次の図です。頭金なしなど、金額が小さい人もいますが、500万~900万円台が15%、1000万以上も14%と、かなりの金額を用意している人もいます。

やっぱりみんな、ちゃんと頭金を溜めてるんだな・・・という印象を受けますね。

ところが、これを建物の種類別に分解すると、少し印象が変わります。

新築マンション、建売住宅(新築戸建)、中古マンション、中古戸建の4つに分けたものが下の図です。

新築マンションとそれ以外の建物で、大きく構成が異なっているのがわかります。

新築戸建・中古マンション・中古戸建の3種類を見ると、「頭金なし」が約半数にのぼります。

頭金を少し用意した人も加えると、7~8割の人が「頭金が200万台まで」に収まっています。

新築マンションの場合だけ、大きめの頭金を用意する人が多く、1000万以上の頭金を用意する人が26%も。

このように、単純に住宅ローンの平均額を見るのではなく、

- 新築マンションが欲しいのか

- 中古マンションや戸建てでも良いのか

によって、必要な頭金の金額が変わってきます。

実態としては、頭金がない状態で購入数する人が多く、貯めたとしても200万台までの方が8割がた。

物件価格の2割まで貯めなくても、マイホームを購入できる可能性は高いです。

頭金がいくら必要か、プロの不動産会社の意見は?

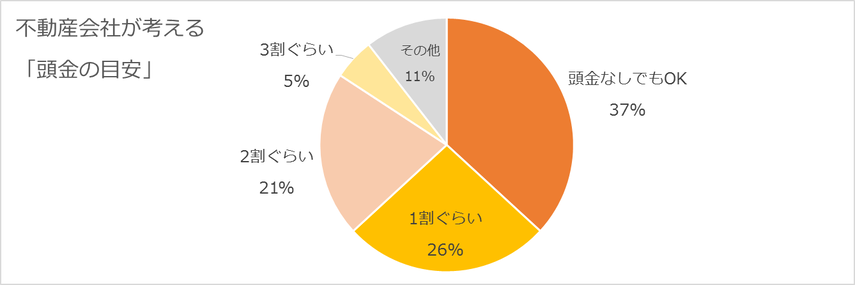

Suumoの「不動産購入Q&A」によると、不動産会社の考える「頭金の必要額」は次のようになります。(複数回答可)

「頭金なしでもOK」:37%

「1割ぐらい」:26%

「2割ぐらい」:21%

「3割ぐらい」:5%

その他、「10万円あればOK」「50万」「100万」という回答もありましたが、

かなりの割合の不動産会社が、「頭金なしでもOK」~「1割ぐらい」と考えているようです。

そもそも頭金って何?どうやって決めていけばよいの?

頭金とは、物件価格のうちの一部を購入時に支払う金額です。

頭金を多く入れるほど、住宅ローンで借りる金額は少なくなるため、毎月の返済負担は少なくなります。

また融資(住宅ローン)を行う銀行側の視点で見ると、頭金を溜められるというのは2つの意味を持ちます。

(1)融資額を減らすことにより、破綻リスクが減る

頭金ゼロで高額物件を購入し、毎月の生活をギリギリまで切り詰めてローン返済するような計画だと、何かあった時にすぐ返済が滞ってしまいます。

ほどほどの価格の物件で、頭金を入れて購入するのであれば、毎月の返済額が抑えられるため、ローンを返済してもらえる確率が増えます。

ただし、住宅ローンの破綻はリーマンショックの後の2009年には増えたものの、その後10年近く下がり続けているようです。

融資額全体に対する買取債権(破綻または3か月以上返済が滞っている金額)の割合を見てみると、

リーマンショックによって「2008年度 0.44%」から「2009年度 0.89%」まで悪化しましたが、その後改善し続け、2016年度には0.44%に戻っています。(金額ベースでの割合なので、実際に破綻している件数はもっと低いと思われます)

(2)計画性を見る指標になる

ちゃんと継続的に貯蓄して家計を管理しないと、頭金は溜められません。

頭金を貯めることで、このような計画的な行動ができると言う一つの指標になりえます。

ただし、頭金がゼロでも借りている人は沢山いますので、「頭金がないと絶対ダメ」というわけではなく「あった方が望ましい」という風に考えておくと良いでしょう。

マンションの購入価格と頭金の関係

年収が低くても頭金が多ければ高額物件を買える

頭金を増やすと、毎月の返済が楽になるだけでなく、買える物件の幅も広がります。

最初にマンションを探しはじめる時、ほとんどの人は「自分がいくらまで買えるのか」知りません。

6000万、7000万のマンションばかり見ていたけど、実は今の年収だと4000万までしか買えなかった・・・と言うケースは良くあるのです。

そんな時に、頭金としてまとまった金額をためていると、頭金ゼロの時よりも高い物件価格のマンションも購入することが可能になります。

また、年収が400万台を下回ると、そもそも頭金がないと住宅ローンが借りられないと言ったケースも起こってきます。金融機関によって判断基準は様々ですが、この年収層に当てはまった場合は、なるべく頭金を貯めておくことをオススメします。

返済額と頭金の決め方

1.毎月の返済額から考える

(1-1).現状(購入前)の家計の流れを把握する

まずは健康診断として、今のお金の流れを見ていきます。

毎月の給料を「家賃」「支出(生活費)」「貯蓄」の3つに分けて、どれくらいお金を使っているか把握しましょう。

(1-2).毎月の住宅ローン返済可能額を決める

マンションを購入した後の家計も、基本的には現状と同じです。

毎月の給料手取り額から、支出を引き、将来のために貯蓄すべき金額を引きます。

残った金額が、住宅に使える費用(住宅ローン+管理費+修繕積立金)となります。

(1-3).返済負担率を参考にする

額面年収に対して、住宅ローンの返済額がどれくらいの割合か計算したものが「返済負担率」です。(返済比率とも言います)

返済負担率=住宅ローン年間返済額÷額面年収

返済負担率は、25%以下に抑えておくのが、無理なく返せる水準と言われています。

2016年度のフラット35の利用データを見てみると、新築か中古かで返済負担率も変わっています。

中古マンションでは80.5%の人が「返済負担率25%未満」に出来ていますが、新築マンションでは67.1%まで下がります。

また中古マンションでは、「返済負担率が15%を切る人」も、35.7%います。

年収に対して目いっぱいの物件にせず、物件価格が控えめのマンションを購入している人が多いですね。

2.年収倍率から考える

(2-1).物件価格の相場

「【年収別】マンション購入費用をシミュレーションで徹底計算」の記事で書いた通り、物件価格は年収の5~7倍までが目安です。

以前は年収の5倍が目安と言われていましたが、最近では物件価格の上昇が続いているため、「年収の7倍」程度で購入する人が多いです。

フラット35の「2016年度の利用者調査」から全国のデータを見てみると、

新築マンション:年収の6.8倍

中古マンション:年収の5.4倍

となっています。(首都圏はさらに0.4倍程度高くなっています)

【年収別】マンション購入費用をシミュレーションで徹底計算!中古/新築比較・諸費用の一覧も【2018年版】 | イエシルコラム

(2-2).借入可能額

(1-3)で紹介した「返済負担率」(額面年収に対する返済額の割合)を使って、住宅ローンで借りられる金額の目安を見てみましょう。

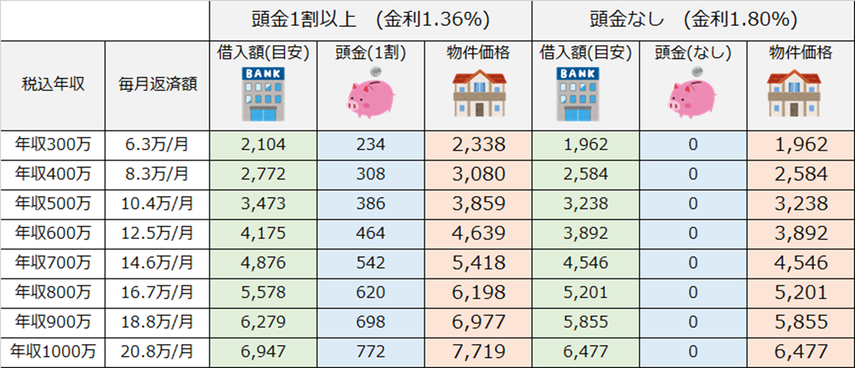

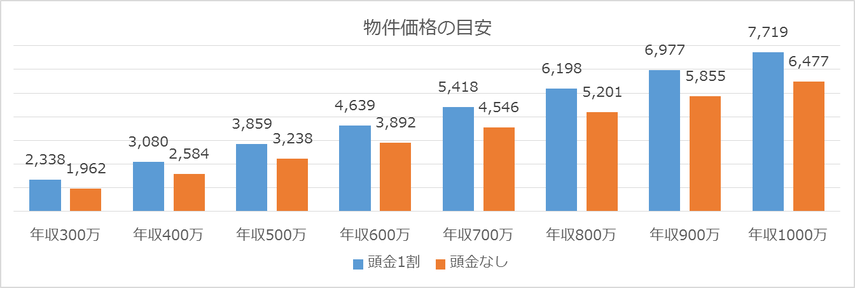

返済負担率25%として、年収ごとの借入額をまとめたのが以下の図です。

今回のシミュレーションは、「頭金を1割入れた場合」と、「頭金なしの場合」で作成しています。

フラット35では、頭金を1割以上入れるかどうかで金利が変わるため、それぞれ1.36%、1.80%を使用しました。(2018年3月の最頻金利)

35年返済、元利均等、ボーナス時加算なしの条件で試算しています。

このようなシミュレーションを行う際には、suumoの住宅ローンシミュレーション、またはイー・ローンがオススメです。

住まいのお金かんたん試算 SUUMO住宅ローンシミュレーション

購入を希望している物件の価格・住宅ローン金利・頭金・ボーナス支払額・返済期間などを入力し、購入可能額をシミュレーションすることができます。

住宅ローン 返済額シミュレーション【イー・ローン】

借入希望額や返済期間から月々の返済額をシミュレーションできます。

このように、今の年収から逆算することで、物件価格と頭金の目安がわかります。

もし自分の年収よりも高い水準のマンションを購入したい場合は、頭金を多めに貯めるか、高い物件価格でも貸してくれる金融機関を探すことが必要です。

今回はフラット35を元に計算したので金利が1.36~1.8%でしたが、ネット銀行などでは0.5~0.7%で住宅ローンを組める所もあります。(2018年3月時点)

上記のシミュレーション数値はあくまでも目安であり、実際の金額は金融機関によって異なります。マンションを探し始めたら、欲しい物件が決まる前に銀行に事前審査してもらいましょう。

住宅ローン比較人気ランキング!金利や借り換えなど、主要7社の住宅ローンを徹底比較【IESHIL】

調査会社のアンケート集計から、人気の住宅ローンを徹底比較。新規・借り換え両方で、変動金利や保証料など各種条件が比較できます。

3.諸費用・生活費を残しておく

貯金を全て頭金にするのではなく、その他の費用も考えて決めていきましょう。

特に大きいのは、マンションを購入するための「諸費用(仲介手数料や登記費用など)」と、いざという時のための「生活予備費」。

生活予備費は、正社員なら生活費の3~6ヶ月分、派遣社員や自営業なら1年分が目安です。(難しい場合でも、最低この半分は用意しましょう)

日々のお金がカツカツになってしまうと、ちょっとした出費でローンが返せなくなるなど、本末転倒になってしまいます。頭金を少し減らしてでも、まずは生活費を優先した方が良いです。

4.頭金を貯めるかどうかは「今の賃料を払いながら?」も視野に

手持ちの貯金が少ない場合、頭金をしっかり貯めてから買うか、頭金が少なくても今買ってしまうか悩みどころ。そんな時は返済総額だけでなく、いま賃貸に住んでいる「家賃」も含めて計算しましょう。

■頭金を貯めてから買う場合

(1)支払総額(物件価格+金利)

(2)頭金が貯まるまでの家賃

貯蓄のペースから逆残して、頭金が貯まるまでの期間が分かれば、その間に払う家賃の総額が分かります。

(1)支払総額に(2)家賃総額を足した金額が、比較するための基準です。

■頭金が少なくても買う場合

(3)支払総額(物件価格+金利)

頭金を貯める間の家賃は発生しないので、毎月の支払いは住宅ローンとして返済に回すことが出来ます。ただし金融機関によっては金利が高くなるケースがあるため、金利が高くなった状態での支払総額を比べる必要があります。

頭金を貯めた時の「(1)支払総額+(2)家賃総額」 と、 頭金を貯めない時の「(3)支払総額」を比べることで、どちらがメリットがあるか見えてきます。

実際の計算を自分一人で行うのが難しい場合、金融機関に問い合わせたり、無料のアドバイザーにご相談いただくことも可能です。

買い時判断やあなたに合った物件の見つけ方、業界の仕組みまで、中古マンションの購入ノウハウを徹底紹介。不動産会社ではなく、あなたのためのアドバイザーとして、中立的な立場からマンション売買のポイントをアドバイスします。

まとめ

一般的に「頭金は2割」と言われていますが、内訳をよく見てみると、

頭金なしや100万円台など、「頭金が少なめ」の人も約4割います。

一方で、頭金が500万以上の人も約3割と、二極化している状態です。

また物件のタイプによっても頭金は大きく異なり、新築マンションを買う時には、頭金なしは2割程度ですが、中古マンションや戸建てを購入する場合には、4~5割の人が「頭金なし」でした。

意外と多くの人が、頭金が少なくても不動産を購入しているので、「頭金2割ためなきゃ買えない…」と諦めてしまうのは早計です。

頭金を貯めると、金利が安くなったり、総支払額が減ったりするメリットがありますが、その分たまるまでの時間がかかり、貯めている間の家賃が負担になります。

逆に頭金が少なくても買ってしまえば、家賃や貯めるまでの期間はなくなりますが、金利が上がったり、買える物件の価格が下がってしまうことも。

いずれにしても、単純に「どちらがトクか」だけでなく、子供が生まれたから、結婚したからなど、ライフタイミングに合わせて判断する事が必要です。

自分のライフスタイルに合わせてしっかりとシミュレーションを行い、物件価格や頭金をいくらにするのか決めていきましょう。