今回はマンションを買い換えるときの方法や失敗しないコツについて、不動産営業歴15年のイエシルアドバイザーに聞いてみました。マンションの売却と購入をどちらもしなければならないので、難しいことが多そうです。

自分がマンションの買い替えをすべきかどうか検討するとき、買い替えを決めたとき、どちらも不動産会社との連携が鍵を握ります。買い替えとなると売却と購入両方の手続きが必要になり、さらに売却と購入のタイミングをスムーズに噛み合わせることがとても大事だからです。

しかしどんな担当者と出会うかは、不動産会社に行ってみるまでまったくわかりませんし、普通は選ぶこともできません。『

イエシルアドバイザーサービス』では無料でお客様の相談に乗りつつ、信頼できる不動産会社の営業担当者を3人までご紹介しております。

もし紹介した担当者がなんとなく合わなくても、代わってお断りをできますのでぜひ安心してご利用ください。

どんな人がマンションを買い替えているの?

定量的にみると、はじめてマンションを購入する方に比べてマンションを買い換える人は年齢が高く、購入資金も多いようです。しかしその理由を考えてみると、年齢が高くない、購入資金が多くないという理由で買い替えを諦める必要はなさそうです。

まずは、どんな人が買い替えを行っているのかを、国土交通省の「

令和4年度住宅市場動向調査」の調査からみていきましょう。

買い替えする人の年齢

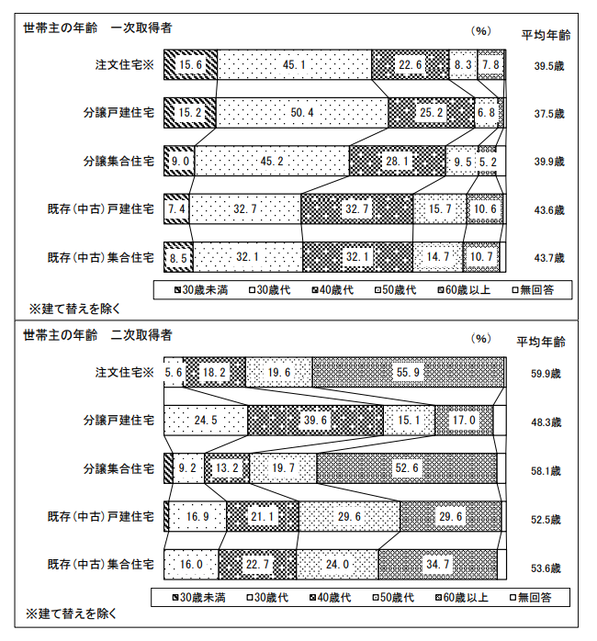

住宅の一次取得者(初めて住宅を取得した世帯)と比べて二次取得者(2回目以上の取得となる世帯)では大きく年齢が異なるようです。

一次取得者は、すべての住宅について「30 歳代」が最も多い。(既存(中古)戸建住宅、既存(中古)集合住宅については、「40 歳代」も同率。)二次取得者は、注文住宅、分譲集合住宅、既存(中古)戸建住宅、既存(中古)集合住宅において「60 歳以上」が最も多く(既存(中古)戸建住宅については、

「50 歳代」も同率。)、分譲戸建住宅では「40 歳代」が最も多い。出典:令和4年度住宅市場動向調査

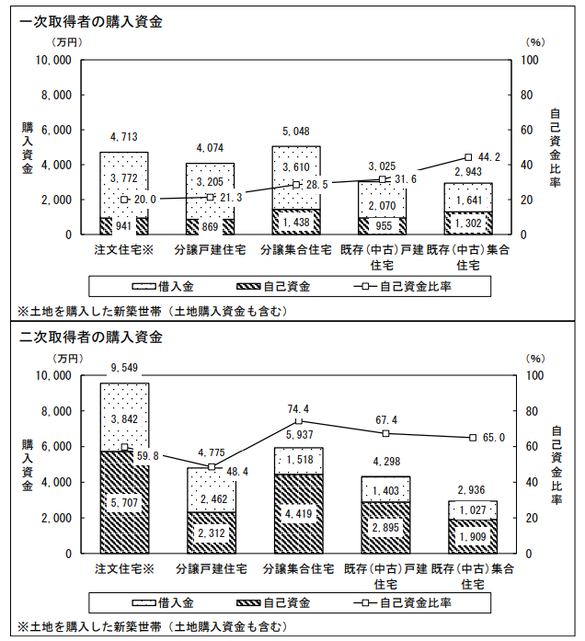

自己資本比率

また住宅の購入資金も両者で異なっていますが、自己資金比率も二次取得者のほうが20〜30%ほど高いというのもポイントです。これは、年齢が上がると長期ローンを組みにくくなることや、年齢が高い方が年収が高く貯金も多いことが原因だと予想できます。購入資金を一次取得・二次取得別にみると、全ての住宅の種類で二次取得者は、一次取得者に比べて自己資金が多い。自己資金比率についても一次取得者に比べて二次取得者が高い。出典:令和4年度住宅市場動向調査

「ローンが残っている若いうちは買い替えられないな」

「買い替えるにはまずは自己資金を蓄えないと」

この調査をみると、こんな風に感じてしまうかもしれません。

しかし、前のマンションのローンを残したままで買い替えを実現している人も実際にいます。「ローンが残っているから」という理由だけで、買い替えを諦める必要はないです。その場合、いまのマンションを売った代金でローンの残債を一括返済することで抵当権を外し、次のマンションを購入することになります。次の章でもう少し詳しくみてみましょう。

マンション購入・売却の不安を解消!不動産アドバイザーに無料相談しませんか?

売り時・買い時判断やあなたに合った物件の見つけ方、業界の仕組みまで、中古マンションの購入・売却のノウハウを徹底紹介。不動産会社ではなく、あなたのためのアドバイザーとして、中立的な立場からマンション売買のポイントをアドバイスします。

ローンが残っていてもいいの?

住み替えローンなど、買い替えに対応しているローンがあります。そちらを検討してみることをオススメします。

「住み替えローン」とは、前のマンションを売却するときに、貯蓄などの自己資金を使っても住宅ローンの残債を一括返済できないときのためのローンです。さきに今のマンションを売ってから次のマンションを購入する場合に利用されます。「現在のローン残債と新居購入のローンを一本化できる住宅ローン」のことです。

これを使えば、残債と次のマンションの購入資金を合わせて借り入れできます。

たとえば、住宅ローン残債が3,000万円の家が2,000万円で売れたとき、一括返済するには1,000万円足りません。次のマンションの価格が3,500万円なら、残債の1,000万円も加えた合計4,500万円の住宅ローンを借り入れできます。これによって、二重のローン(ダブルローン)を避けられます。

しかし残債も加えて借り入れをするため、ローンの総額が多くなります。その分、金融機関の審査は厳しいです。ローンの総額が増えた分だけ毎月の支払いを楽にしようと、返済期間を長く設定してしまうと、近い将来や老後にしわ寄せがきてしまいます。買い替えローンを使う場合は、「本当に返済できるのか?」をあらためて慎重に検討しましょう。

マンションを買い替えるのにいいタイミングってあるの?

誰もにあてはまる明確なタイミングはありません。逆にいえばライフスタイルに変化が生じ、住まいが合わなくなり始めたときが、マンションを買い替えるのによいタイミングだといえます。

不動産価格の推移や社会情勢など、細かな外部条件はいくらでも考えられます。

しかしそれよりも、あなたのライフスタイルを買い替えのタイミングの指針としましょう。

それはキャリア、子育て、健康状態、結婚、年齢などで決まります。なんらかの事情が生じたときは、購入から2〜3年程度しか経っていなくともマンションの買い替えを検討するタイミングです。

「なかなか自分たちだけでは結論を出せない」「第三者の意見を聞きたい」という方には、『

イエシルアドバイザーサービス』をオススメします。

不動産仲介業を10年以上経験した有資格者が、中立的なアドバイスを提供します。

マンションを買い替える理由って?他の人はどうして買い替えているの?

ライフスタイルの変化で間取りや立地が合わなくなったというパターンがほとんどです。わたしの不動産経験でいえば、結婚や出産で間取りが合わなくなったことがきっかけの場合がとくに多いです。

マンションを買い替える理由

1. 結婚、出産、こどもの独立で間取りが合わなくなった

結婚や出産などでそれまでの立地条件や間取りが合わなくなるパターンです。

出産で家族が増える(逆に進学や独立でいなくなり)、マンションが手狭に(手広)になるから、マンションを買い換えたいというのはよくある例です。また子どもが生まれてから手狭であっても引っ越さずにいた世帯も、小学校に進学する前に買い替えをする話はよくあります。子どもが転校しなくてもいいようにするためです。

2. 転勤や転職、進学で職場や学校が遠くなった

通勤や通学は数年間毎日続くことなので、万が一遠くなってしまった場合はかなりのストレスです。自分や家族のそんな負担を減らすためというのは買い替えの大きなきっかけになります。共働き夫婦の場合は、旦那様よりも奥様の職場に近い住まいを選ばれることがやや多いと思います。

3. 両親の近くために引っ越すことになった

お年寄りの両親の面倒を見やすいようにと引っ越しをするパターンです。

4. マンションの価格が上がっており利益を確定したい

運よくマンションの価格が上がった場合、下がってしまう前にそのマンションを一旦売却した後、住まいを改めるパターンもあります。

5. 資金計画を改善したい

マンション購入のときに予想していなかった事態に対応するための資金を調達するするために、マンションを買い換えるパターンです。たとえば子どもの学費に思ったよりも多くお金が必要になったため、などです。売却と購入、どっちを先にすればいいの?買い替え3パターン

売り先行型、買い先行型、業者買取と3つのパターンで進められます。もっとも堅実な売り先行型が、資金繰りなどの面でも安全です。

マンションを買い替える場合、いまのマンションを売ってから次のマンションを購入する「売り先行」、さきに購入してから売却する「買い先行」、そして業者買取です。

理想の新居に夢がふくらみ、ついつい次のマンション探しを先に始めてしまいがちですが、まずは売却の準備を始める売り先行が堅実です。なぜなら潤沢な資金が手元にない限りは、いまのマンションがいくらで売れるのか?資金繰りはどうする?ということを先に解決しなければ、マンションの買い替えが難航してしまうからです。

それぞれのメリット、デメリット、向いている人を説明します。

売り先行型:現在のマンションの売却代金を次のマンション購入にあてる方法

・メリット

さきに売却代金を確保できるため次のマンションの価格目安がわかり、購入の資金計画を立てやすいのがメリットです。

また、はやくマンションを売却することに焦る必要がないので、買い手との価格交渉を有利に進めやすいです。

・デメリット

次のマンションをタイミングよく購入できない場合、住むところがなくなり、賃貸などで仮住まいをしなければならなくなります。その場合、次のマンションを購入したときも含めると、2回の引っ越しが必要になりコストがかかってしまいます。

・向いている人

いまのマンションの売却を妥協せずに、しっかりと資金計画を立てたい人。

買い先行型:現在のマンションの売却代金に頼らずに次のマンションを買う方法

・メリット

売却よりも購入を優先するので、次のマンションを納得いくまで選べるのがメリットです。

また、前のマンションを売ったときには新居がすでに用意されているので、仮住まいも必要ありません。

・デメリット

次のマンションを購入したあとは、前のマンションを売るのに焦ることになるので、思った通りの価格で売却できない可能性があります。売り先行型に比べると資金計画は堅実ではありません。

・向いている人

次のマンション購入で妥協したくない人。

前のマンションのローンがあっても、新居購入の費用を準備できる資金に余裕のある人。

・買替え特約とつなぎ融資

「買替え特約」とは「いまのマンションを売却できなければ新居購入の契約を破棄できる」という特約です。

もしマンションを売れなかったときは、新居購入の契約を白紙にもどせます。

「つなぎ融資」とは「マンションの売却価格に相当する額を、新居購入のために一時的に借りる」ことです。前のマンションを売却したあとに借入金を一括返済します。

買い先行型で進めるときは、不動産会社にこうしたサービスがないかを相談してみることをオススメします。

業者買取:マンションを個人に売るのではなく不動産会社に買い取ってもらう方法

・メリット

買い手の内覧などの工程がなく、速く確実にマンションを売却できるのがメリットです。

・デメリット

確実に売却できる分、売却価格は相場の70~80%程度になることが多いです。

・向いている人

なんらかの問題でマンションの買い手が見つからなかったり、売却に時間的リミットがある人。

次のマンションをじっくり選びつつ、確実に前のマンションを売却したい人。

買い替えをスムーズに進めるためには、いまのマンションをなるべく高く売り、さらに理想のマンションをすばやく見つけてくれる不動産会社との協力が必要です。『

イエシルアドバイザーサービス』であれば、信頼できる不動産会社を最大3社までご紹介できます。ぜひご利用ください。

マンションの買い替えすると、どんな税金がかかるの?

マンションを買い替えすると売却時の税金、購入時の税金が両方かかります。ただし譲渡益(課税譲渡所得)は3,000万円まで控除されます。そのため、譲渡益が3,000万円以上出る方以外はそこまで気にする必要はありません。

売却にかかる税金

・売買契約書の印紙税:契約金額に応じて売買契約書に収入印紙を貼るために必要です。数千円〜数万円かかります。

・所得税と住民税:購入した価格よりも高い値段でマンションを売ったとき、その利益に対して課税されます。

所有期間が5年を超える「長期譲渡所得」のときは所得税と住民税合わせて20%、5年以下の「短期譲渡所得」なら合わせて39%です。また特例によって、課税譲渡所得から最高3,000万円が控除されます。(国税庁:

土地や建物を売ったとき)

購入にかかる税金

・売買契約書の印紙税

・登録免許税:登記をするときに支払う税金です。登記をする司法書士に、登記費用の一部として支払うことが多いです。

・不動産取得税と固定資産税:固定資産税評価額にもとづいて課税されます。不動産取得税は都道府県に、固定資産税は市区町村に支払います。

また令和元年10月1日の消費税率引上げ後(8%から10%)、住宅取得にメリットのある、住宅ローン減税やすまい給付金などの支援策が用意されています。(国土交通省:

消費税率引上げに伴う住宅取得に係る対応について)

こんな買い替えは失敗する! 典型的な失敗パターン

失敗するパターンは似ています。いま自分が所有しているマンションの価格を客観視できないことが諸悪の根源です。売却するときに妥協できる価格をあらかじめ決めておくといいでしょう。

1. いまのマンションへの愛着から過度に高い評価をしてしまい、なかなか成約しなかった。

マンションの売却価格を最終的に決定するのは所有者になります。

愛着から過大評価してしまい、立地条件などの客観的指標とかけ離れた値付けになってしまうことがあります。思い入れで価格はあがりません。不動産会社の担当者の意見を聞きつつ、適切な価格設定をしましょう。

2. 利益ほしさに売却を先送りにしたことで、結局不利な条件で売ることになってしまった

せっかく買い手が現れたのに、もっと高く売れるのではと考え、売却を先延ばしてしまうこともあります。

広告を出してすぐに買い手が現れて欲が出るのはわかりますが、マンションはいつ値崩れするかわかりません。ほかにも、マンションの売却が遅れることで目をつけていた新居の購入のチャンスを逃すリスクもあります。チャンスを逃すまいとムリして新居を購入すると、今度はダブルローンがのしかかってきます。

はじめに想定していた価格で売却できるタイミングがきたら「迷わず売り」が鉄則です。

「まず買取業者に買取価格を決めてもらい、それ以上であれば売る」「2ヶ月以内に買い手が見つからないなら業者に売却する」などのルールを決めるのも有効です。

3. ダブルローンで金銭的に苦しくなった

ダブルローンとは、新旧のマンションの住宅ローンをそれぞれ別々で借りることです。

買い手が見つかる前に、次のマンションを購入したときなどにダブルローンを組みます。資金に余裕のある人でない限り、ダブルローンを組むのはオススメしません。はじめてマンションを購入したときから大幅に昇給しているのでない限り、ダブルローンは身の丈を越えた借り入れとなってしまうことがほとんどです。「買い手が見つかるまでの期間だけだから」と考えていても、売却はいつになるのかわかりません。決してムリをせずに、将来のライフイベントも考慮して資金計画を立てましょう。まとめ

今回は、何かと難しそうなマンションの買い替えについて、コツや気をつけるべきことをご紹介しました。

マンションを売却したり購入するタイミングは、たしかにさまざまな外部要因に左右されます。それによって損得の差は出るものの、「いつ売買すれば得する」という明確なタイミングはありません。結婚、出産、転職などのライフイベントはそういった外的なできごととは無関係にやってくるはずです。マンションを買い替えするタイミングは、住み替える必要があるときがベストです。ある程度の知識を知ったうえで、買い替えを成功させるコツは、「理由」と「理想」を家族で共有しておくことです。決していまのマンションを過大評価せずにすばやく買い替えをするようにしましょう。

自分で結論を出すための専門家からのアドバイスがほしい、という方はお気軽に『

イエシルアドバイザーサービス』をご利用ください。

不動産営業経験10年以上のアドバイザーが親身にお話を伺います。

マンション購入・売却の不安を解消!不動産アドバイザーに無料相談しませんか?

初心者歓迎!不動産会社ではなく、あなたのためのアドバイザーとして、中立的な立場からマンション売買のポイントをアドバイスします。